En gang var beløpene til høyre klart mer verdt enn de til venstre. I dag er det motsatt. Foto: Lise Åserud / NTB.

Du må nå grovt sett betale dobbelt så mye for dollaren og femti prosent mer for euroen enn du måtte for 15 år siden. Valutaen vår er «kronisk syk» og «ingen gjør noe». Alle lurer på hvorfor, og få blir klokere av å lese det som mediene skriver.

Det er politikerne som ønsker svakere krone og som kontrollerer de viktigste instrumentene for å få det som de vil. Jeg har skrevet dette notatet slik at alle kan få litt innblikk i temaet. Det fokuserer på å gi en oversikt over aktørene i pengemarkedet der valutakursene fastsettes og incentivene deres og mulighetene som de har til å påvirke kroneverdien i den ene eller andre retningen. Til slutt skriver jeg litt om konsekvensene av at politikerne lar krona få stadig lavere verdi.

Den første november publiserte Dagens Næringsliv et intervju med valutatraderen Tor Vollaløkken. Intervjuet er tilgjengelig som podkast. Vollaløkken er kjent som «mannen som tok knekken på den norske krona i 1992», mens han var sjef for valutatradingen i DnC. Intervjuet kastet litt lys over valutamarkedet, og det er greit å begynne der.

Vollaløkken peker på at i de ti årene som har gått siden 2013 har utlendinger bare investert 1.000 milliarder kroner i Norge, mens nordmenn har investert hele 3.000 milliarder kroner i utlandet. I denne perioden har altså utlendingene kjøpt få kroner for å investere i Norge, mens nordmenn har solgt mange kroner for å investere i utlandet. Vollaløkken mener det forklarer omtrent to tredjedeler av kronas verdifall i denne perioden.

Spørsmålet er imidlertid hvorfor utenlandske investorer har investert så lite i Norge og hvorfor norske investorer har investert så mye i utlandet. Det er to årsaker til det:

Den ene årsaken er at f.eks. amerikanske aksjer historisk har hatt høyere avkastning enn norske aksjer.

Den andre årsaken er at investorene har trodd mest på at kroneverdien skal falle. Når kroneverdien faller, lønner det seg for nordmenn å investere i utlandet. Hvis de får den samme nominelle avkastningen for eksempel på et amerikansk fond som i et norsk fond, vil realavkastningen bli større når de selger fondsandelene sine og veksler seg tilbake igjen fra dollar til kroner som har falt i verdi mot dollaren i tiden etter at de kjøpte fondsandelene.

Det interessante spørsmålet er imidlertid hvorfor investorene har trodd at kroneverdien skal falle.

Det er tre viktige årsaker til at krona har falt.

For det første skyldes det at krona er underlagt politisk styring. Den er altså ikke «en vare» som produseres i et fritt marked. Aktørene vet at de kan påvirke politikerne og at politikerne selv har egeninteresse av pengepolitikken.

Den andre faktoren er at krona er en liten valuta. Det betyr at det er lettere for store aktører å påvirke verdiutviklingen enn om den hadde vært en stor valuta.

Den tredje årsaken er de incentivene som de toneangivende aktørene i pengemarkedet har. Som vi skal se er det her vi finner hovedårsaken. Dette er roten til hele problemet, men dessverre diskuterer ikke journalisten i Dagens Næringsliv det med Vollaløkken.

Før vi ser på hvem disse aktørene er og hvilke incentiver de har, må vi repetere noen grunnleggende trekk ved pengesystemet vårt.

Valutakursene påvirkes blant annet av mengden av en valuta som produseres og kommer i omløp. Kommer det mange enheter av en valuta i omløp reduseres verdien på den sammenlignet med om det kommer færre enheter i omløp. For eksempel, når argentinske pesos er så svak, så skyldes dette først og fremst at argentinerne lar «seddelpressen» løpe løpsk.

Dette er et styrt system, og da må man forstå hvordan det virker. Systemet er så og si det samme over hele verden. Staten krever at alle betaler sin skatt til Norge med norske kroner. Hvis staten ikke hadde krevd det, ville nordmenn ha brukt andre lands valuta i handel i Norge. Det er dermed plikten til å betale skatt med norske kroner som sikrer at staten har pengemonopol.

Dette monopolet lar staten bankene få ta del i. Mer enn 97,5 % av alle norske kroner som er i omløp er faktisk skapt av at bankene har lånt ut penger til kundene sine. Pengene våre er altså skapt av gjeld. De er ikke en fordring på bankreserver, f.eks. reserver i form av gull, slik det var frem til første verdenskrig i 1914.

Pengene er dermed skapt av ingenting.

Grunnen til at politikerne ønsker å ha monopol på å lage penger er fordi det gjør at de kan øke sin politiske makt, og fordi de som har de største økonomiske musklene i landet får store finansielle fordeler av det. I bytte mot at de får disse fordelene støtter de politikerne. Til sammen får politikerne og de som har de største økonomiske musklene stor makt i samfunnet. Vi har sannsynligvis hatt denne symbiosen så lenge statene har hatt monopol på å lage penger.

Det er sentralbanken, hos oss Norges Bank, som koordinerer bankenes utlånsvekst og dermed pengeproduksjonen. Det viktigste verktøyet den har er å fastsette styringsrenta. Hvis vi holder alle andre faktorer uforandret, fungerer dette slik:

Når sentralbanken setter styringsrenta opp, setter bankene også opp utlånsrenta. Da vil folk låne mindre penger, noe som gjør at pengemengden vokser saktere, og som igjen fører til at krona stiger i kurs målt mot andre valutaer. Bankene setter også opp innskuddsrenta, noe som fører til økt interesse, også fra utlendingene, til å sette penger inn på konto hos norske banker. Det fører også til at krona stiger i kurs.

Og motsatt – når sentralbanken setter styringsrenta ned, setter bankene ned utlånsrenta, folk låner mer penger, pengemengden øker, norske banker tiltrekker seg mindre innskudd fra utlendinger og krona faller i verdi målt mot andre valutaer.

Bankene er altså del av et lovpålagt kartell, der mengden som de produserer av «varen» sin, dvs. pengene som de låner ut, og prisen de tar for pengene de låner ut og det som de tilbyr for å få folk til å sette pengene sine i banken, dvs. rentene, er koordinert av sentralbanken.

Staten liker dette systemet blant annet fordi den er en av de som først får gleden av å kunne bruke de nye pengene som er skapt av ingenting.

Bankene får på sin side gleden av å få inntekter blant annet i form av renter for noe som de har «skapt av ingenting». Dette gir betydelig rikdom for bankene. Magne Geber skrev i 2019 masteroppgaven «Kunsten å skape penger i den moderne økonomien». Han beregner at norske bankers inntjening som følge av evnen til å skape penger er mellom 0,54 % og 0,95 % av BNP.

Staten får en andel av dette direkte, blant annet fordi den eier banker. For eksempel eier den mye av DNB, Norges største bank. Det er imidlertid ikke dette som er årsaken til at politikerne ønsker svakere krone.

La oss nå se på hovedaktørene som kjøper og selger norske kroner i valutamarkedet og hvilke incentiver de har. I intervjuet med DN lister Vollaløkken opp fem grupper av aktører, men egentlig peker han på seks grupper.

Den første gruppen er selskapene som produserer olje og gass på norsk sokkel. De har inntekter først og fremst i dollar og euro og utgiftene sine først og fremst i kroner. Selskapene må betale skatt til staten én gang hvert kvartal. Da veksler de fra dollar og euro inn i kroner. Det betyr at de er en stor aktør med hensyn til kjøp av kroner.

Når det gjelder incentivene deres i forhold til om de ønsker svakere eller sterkere krone er det viktigste å forstå at de er eksportører. Normalt vil eksportbedrifter ønske å redusere verdien på valutaen til landet de opererer i. Årsaken er at det reduserer kostnadene deres, noe som direkte øker profitabiliteten og som i tillegg gjør dem mer konkurransedyktige ovenfor produsenter i andre land. Effekten kan være kortsiktig. Over et lengre tidsperspektiv blir det blant annet dyrt for dem å skaffe kompetanse, da de som har høy kompetanse flytter til andre land der de får høyere reallønn.

Den andre store aktøren i valutamarkedet er staten. Den selger kroner og kjøper utenlandsk valuta, primært dollar og euro, som den setter inn i oljefondet. Norges Bank gjør dette på vegne av Finansdepartementet.

Incentivene i forhold til kroneverdien påvirkes særlig av det som kalles «handlingsregelen», som sier at staten kan bruke 3 % av realavkastningen som man forventer at fondet kommer til å få. Fordi oljefondet er denominert i utenlandsk valuta, mens det aller meste av statens pengebruk skjer ved bruk av norske kroner, får politikerne mer penger å rutte med hvis krona svekker seg i verdi enn om den styrker seg i verdi. For hver prosent krona svekker seg i verdi mot valutaene som oljefondets aktiva er investert i, øker den reelle overføringen fra fondet til statsbudsjettet med én prosent.

Det er mye politikerne kan gjøre for å redusere kroneverdien annet enn å regulere farten på seddelpressa. Dette virkemidlet er imidlertid det som har mest umiddelbar effekt. Sett ned renta og øk pengeproduksjonen og kroneverdien faller.

Politikerne har altså både incentiver til å svekke kroneverdien slik at de får bruke mer penger over statsbudsjettet og de nødvendige virkemidlene for å få det til. Og når de svekker kroneverdien øker de makten sin på bekostning av nesten hele resten av samfunnet.

Den tredje store gruppen i valutamarkedet er de andre eksportbedriftene. Noen av dem er store og har betydelig politisk påvirkningsmulighet. Dette gjelder blant annet lakseoppdrettsselskapene og store mekaniske industribedrifter, som for eksempel Aker. De typiske eksportbedriftene har også kortsiktig gevinst ved at kronen blir svakere, av samme grunn som oljeselskapene. Jeg regner med at lakseprodusentene nå bruker skadevirkningene av grunnrenteskatten som argument overfor politikerne for å få dem til å fortsette med en politikk som gir svak krone.

Den fjerde store gruppen i valutamarkedet er norske og utenlandske aktører som investerer kapital i verdipapirer, typisk aksjer og obligasjoner. Det er en fragmentert gruppe som har til felles at den ønsker størst mulig realavkastning på kapitalen sin. Kapitalen flyter til de landene de forventer å få størst avkastning, og da må de kjøpe og selge valuta. Over lengre tid har de antageligvis ikke som gruppe incentiver til å styre kronas verdiutvikling.

Den femte er utenlandske hedgefond som trader valuta. Vollaløkken sier at han har et 20-talls av de største utenlandske investeringsporteføljene som sine kunder. Han forteller at de kan være investert med inntil 100 milliarder kroner i gangen, at de en periode i vår var oppe i 60-80 milliarder kroner, og at de kan sitte i posisjonene sine så lenge som i ett år.

Vollaløkken sier at «Dette er et poeng som det er litt vanskelig å være åpen på, men vi har såpass mye kundemidler i omløp her når vi gjør noen større ting at de ofte blir litt selvoppfyllende». Det betyr, slik jeg forstår Vollaløkken, at denne gruppen er så stor og har såpass mye makt i valutamarkedet at de kan påvirke kroneverdien i det korte løp, men bare i inntil ett år, som er den maksimale tidshorisonten deres.

Jeg trekker ut av dette at hedgefondene som Vollaløkken bistår i liten grad påvirker den langsiktige utviklingen av kroneverdien og at de heller ikke prøver på det. Denne gruppen har tilsynelatende ikke incentiver til å påvirke kroneverdiens langsiktige utvikling.

Den sjette store gruppen som handler i valutamarkedet, er de som kjøper mye av varer og tjenester fra utlandet og som selger hovedsakelig til norske kunder. De har mye av kostnadene sine i utenlandsk valuta og inntektene sine i norske kroner. Denne gruppens incentiver er også enkle å forstå. I motsetning til de tre første gruppene ønsker denne gruppen en sterk krone som reduserer importkostnadene deres. Sterk krone medfører også at inntektene deres i Norge reelt sett blir mer verdt. Problemet for denne gruppen er at den har liten mulighet til å påvirke kroneverdien. Aktørene er for fragmenterte, både til å klare å påvirke kursene i valutamarkedet nevneverdig som gruppe og til å påvirke pengepolitikken.

For å oppsummere er det dermed tre av aktørene, staten, oljeselskapene og de store, tradisjonelle eksportbedriftene, som ønsker svakere krone. Disse har incentiver til å jobbe for at kronen skal være svak, kan koordinere seg og er i god posisjon til å lykkes med å få den pengepolitikken som de ønsker. To av aktørene, investorene som handler aksjer og obligasjoner, og hedgefondene som trader valuta, er nøytrale ift. kronekursens utvikling over lengre tid. De bryr seg derfor ikke om å bruke ressurser på å påvirke pengepolitikken i den ene eller den andre retningen. Den siste gruppen, norske bedrifter som importerer innsatsfaktorer fra utlandet og som selger til norske kunder, er en stor gruppe, men den er også den eneste gruppen som ønsker sterkere krone. Denne gruppen er fragmentert, har begrenset mulighet til å påvirke politikken og vil derfor heller ikke bruke særlig med ressurser på å prøve.

Av de faktorene som jeg har pekt på er det antageligvis handlingsregelen som er viktigst. Når politikerne liker at krona er svak, trenger ikke de andre aktørene som har fordeler av det å bruke særlig med ressurser på påvirkning. Det hele går av seg selv.

Når krona svekker seg over tid blir dette selvforsterkende, ved at eksportbedriftene får stadig mer makt og gruppen som ønsker sterk krone stadig får mindre makt. Over tid produserer vi mindre og mindre for oss selv og mer og mer for utlendingene.

Omfordelingseffekten av å svekke krona er enorm. De største taperne er oss folket som får stadig mindre igjen for pengene som vi prøver å skaffe oss med å jobbe. Norske kapitaleiere som ikke har innrettet seg for eksport frarøves også verdiene som de har bygd opp.

På kort sikt tjener eksportbedriftene mer penger, samtidig som politikerne drar fordeler av det.

Over tid er det imidlertid bare utlendingene, først og fremst storkapitalen, som tjener på dette. Jo svakere krona blir, desto billigere råvarer får de fra Norge. Så kan de fokusere på å få mer profitt ut av foredling og industri i andre land.

Effekten på nordmenn og norske bedrifter er at de blir stadig mer fokusert på å plukke opp smuler som faller ned fra kongens bord, ved å drive ulike former for tilkarringsvirksomhet. Vi ser det allerede i fullt monn i forbindelse med det såkalte «grønne skiftet».

Til slutt ender Norge opp som en råvareproduserende bananrepublikk med kronisk svak valuta. Det går raskere enn mange tror, noe det vanvittige fallet i kroneverdien de siste 15 årene vitner om.

Når man ser pengepolitikken i sammenheng med kraftpolitikken og formuesskatten, er totalbildet at politikerne selger ut landet vårt bit for bit for å skaffe seg selv kortsiktige fordeler. Det er nesten som å se mannskapet plyndre en skute som synker, før de hopper i livbåtene uten å la passasjerene få bli med.

Spørsmålet er hva som må til for å endre politikernes incentiver. Er det nok å endre handlingsregelen? Må eventuelt krona kollapse før noe skjer? Eller må vi bare legge om pengesystemet vårt helt?

Rune Østgård har skrevet bestselgeren Fraudcoin – 1000 år med inflasjon som politikk, en bok som har høstet internasjonal anerkjennelse for sine forklaringer på hvorfor vi har inflasjon og hvordan pengepolitikken påvirker samfunnet og menneskene. Etter at boken kom ut før jul i fjor, har han holdt en rekke foredrag og gjestet mer enn 20 podkaster i inn- og utland. Sammen med Mattis Storhaug har Østgård nettopp utgitt den illustrerte boken UNBAR, som viser sammenhengen mellom globalisering, pengesystemet og samfunnets trossystem i bred forstand. På nyåret skal de også gi ut en bok om Bitcoin.

Artikkelforfatteren er aktiv på X (tidligere Twitter), der han nylig skrev en kommentar til hvorfor den norske krona har svekket seg så raskt. Kommentaren gikk viralt, og den republiseres på Document med vennlig tillatelse.

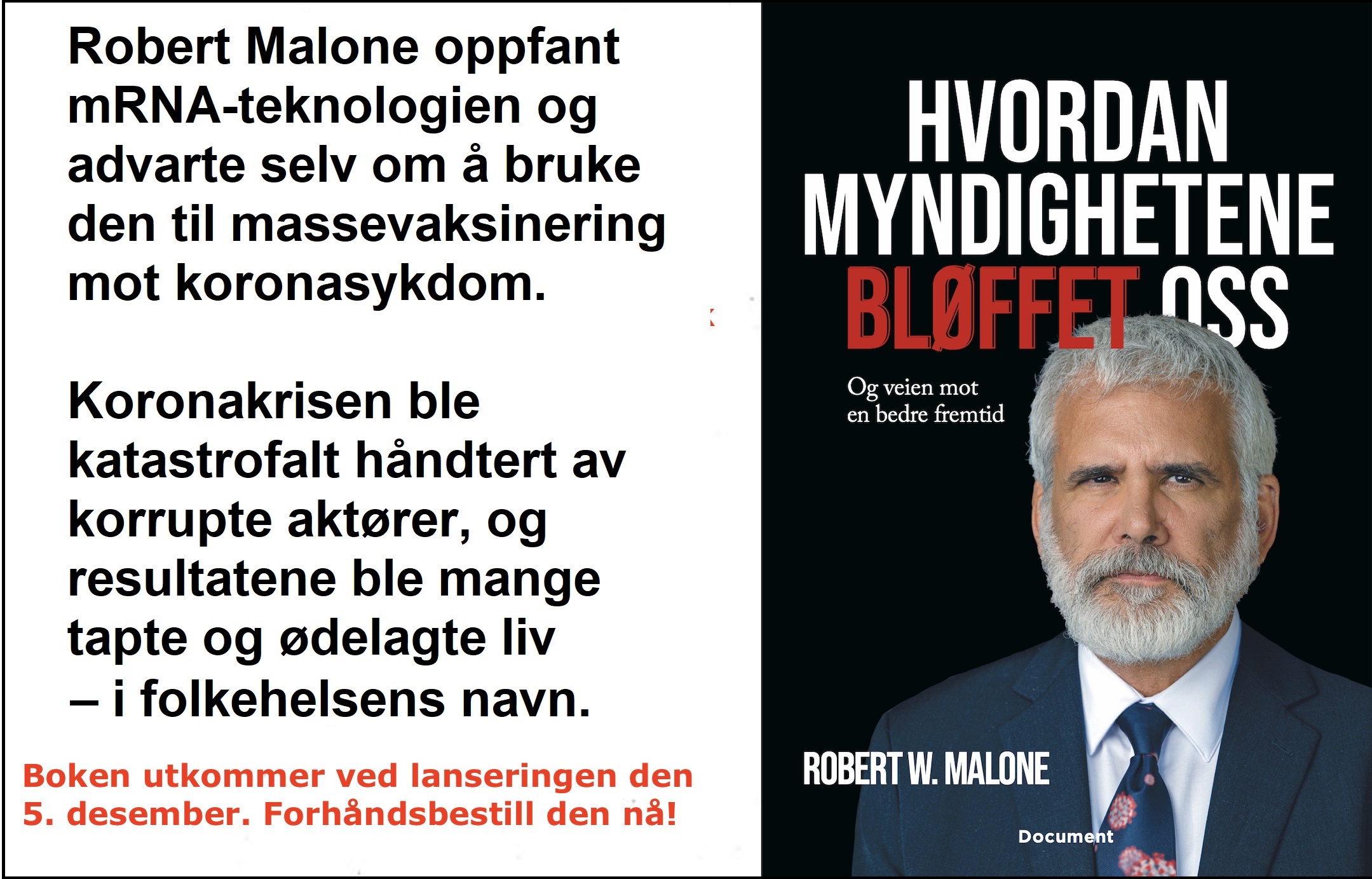

Forhåndsbestill «Hvordan myndighetene bløffet oss» av Robert Malone her!»